個人の家計においては、負債、いわゆる借金は、あまりよくないものとされていますが、企業の

場合は、必ずしも負債=絶対悪というわけではありません。

しかし、必要以上の負債は、会社経営を難しくします。

長期株式投資を検討する際に、企業の負債の程度を確認したうえで長期の株式投資に対する方針

について、考えてみたいと思います。

目次

貸借対照表をチョ~カンタンに理解する

貸借対照表…って、めっちゃムズいやつーって、思われる方も多いと思います。

ということで、ここだけは見ておこう!!という、貸借対照表を見るべきポイントを紹介します。

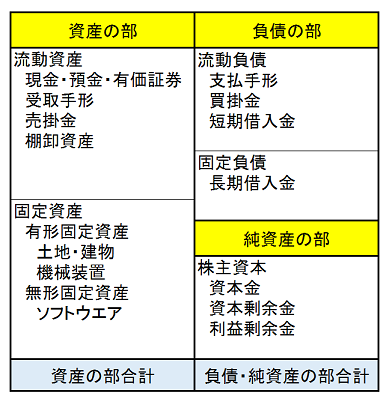

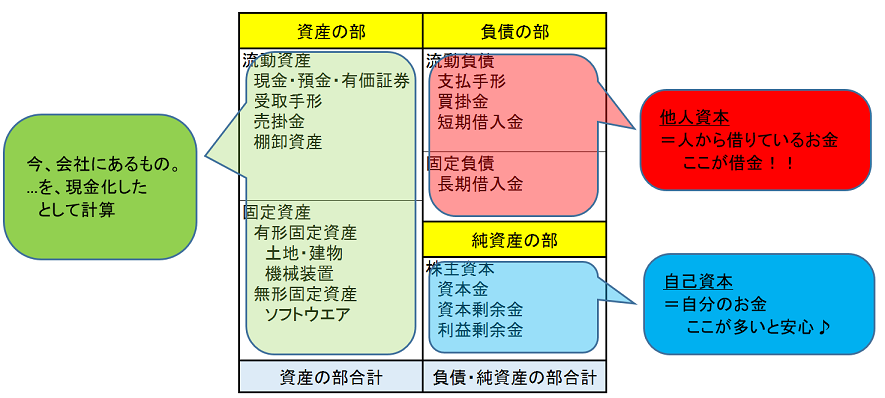

まずは、貸借対照表には、何が書かれているかを下の図で示します。

こんなことが書かれています…が、いろいろごちゃごちゃ書いてますね…

それで、結局借金ってどれやねん!!って、ざっくり言うと、以下のような感じになります。

左側が、会社にあるもの。その会社にあるものを、人から借りたお金と自分のお金の合計で構成

されているという構造になるので、左側と右側のそれぞれの合計金額は同じになります。

今回、考察の対象としている、いわゆる、会社の借金は、右側上段「負債の部」が借金の欄に

なります。

もっと簡単に会社の借金の度合いがわかる指標はないの??

会社の借金は、貸借対照表の「負債の部」欄に書いてありますと説明しましたが、決算資料を

見るのが面倒!!という方に、もっと簡単にあらわされている指標を説明します。

その指標とは、「自己資本比率」です。

自己資本比率は、以下の式で求められます。

自己資本比率(%)=純資産/総資産×100%

=純資産/(負債+純資産)×100%

カンタンに言うと、持っているもののうち、他人のお金、借金の比率はどれだけあるの??

ということです。

会社は、ある程度お金は借りていることは一般的なことですが、この自己資本比率があまりに

小さいと、借金が非常に大きなウエイトを占めているということになります。

自己資本比率は、会社四季報や、日本経済新聞社HPなどでもすぐに確認することが出来ます。

【参考】自己資本比率掲載の一例(日本経済新聞社HP)

https://www.nikkei.com/nkd/company/kessan/?scode=1808&ba=1

長期の株式投資は、自己資本比率が大きい会社を選ぶほうが安全

自己資本比率が小さい、借金が多い場合、その借金には金利が付いて回るものですし、当然返済

しなければいけないものですから、内部留保に回せる分も少なくなってしまい、そうなると当然

再投資に回せる分も少なくなり、今後の会社の成長性にも影響します。

また、内部留保が大きくならないと、さきほど説明しました貸借対照表の右下、純資産も大きく

ならないことから、自己資本比率も大きくなりにくくなります。

逆に、自己資本比率が大きい、借金が少ない場合、金利も少なくなり、返済金額も大きくないため、

内部留保に回せる分も多くなります。再投資金額も大きく取れることになり、上手に再投資すれば、

会社の成長も見込めます。

純資産も大きくなりやすい構造であるため、さらに自己資本比率も向上することとなります。

会社の成長を見込んで長期の株式投資をするのであれば、自己資本比率が大きい会社を選ぶほうが

安全ということになります。

企業の負債に関するまとめと、長期株式投資の戦略

以上をまとめますと、

- 企業の負債、借金は、貸借対照表の右上の欄で確認できる

- 貸借対照表を見るのも面倒なら、自己資本比率を確認するとその企業の負債の度合いがある程度

わかる - 長期の株式投資に対する戦略は、自己資本比率が大きい会社を選定するほうが安全

という結論となります。

中には、自己資本比率が小さくても急成長するような企業もありますが、それに関しましては、

あらためて考察いたします。

以上、投資方針考察にご一考ください。

※個人的な私見を含みます。

※投資に関する判断は自己責任にてお願いします。

長期投資戦略解説はこちら

【株式投資】【長期投資】自分で再投資?企業が再投資?|高配当株の投資戦略を考える

【株式投資】【長期投資】キャッシュフロー計算書から長期株式投資戦略を考える